万が一の際に備えるために販売されている「生命保険」は、相続対策に活用できることをご存じでしょうか。生命保険として販売されている多くの保険商品は、保障の対象者である「被保険者」が亡くなった時に、遺された方のために「死亡保険金」を支払っています。では、どうして生命保険は相続対策に活用できるのでしょうか。今回の記事では、生命保険を活用した相続対策について、活用時の注意点も踏まえながら詳しく解説します。

生命保険はどうして相続対策に活用できる?

多くの方が加入している生命保険は、なぜ相続対策に活用できるのでしょうか。この章では生命保険の死亡保険金のしくみと、相続対策への活用法を紹介します。

生命保険の「死亡保険金」とは

生命保険にはいろんな種類の保険商品が用意されています。病気の際に保険金を支払うことを目的としたがん保険や医療保険など、新しい形の保険商品も人気がありますが、生命保険の代表的な保険は「死亡保険」です。

死亡保険では、被保険者の死去後に支払われる「死亡保険金」が用意されています。一家の大黒柱のようなお立場の方が、亡くなってしまうと、遺されたご家族は生活に窮する可能性があります。しかし、死亡保険金があれば、大切なご家族を失った後も生活を安定させやすいでしょう。

(死亡保険以外の保険商品にも、養老保険のように死亡保険金が用意されている場合もあります)

生命保険の死亡保険金は相続財産?

相続財産には、預貯金や有価証券、骨とう品はもちろんのこと、ローンなどの債務も含まれますが、生命保険から死亡保険金が支払われる場合はどのような扱いになるのでしょうか。まず、結論から言うと死亡保険金は「受取人固有の財産」となるため、相続財産の対象にはなりません。つまり、もしもマイナスの財産が多く、相続人が相続放棄を行ったとしても、死亡保険金は相続財産ではないため受け取ることができるのです。

■相続税はどうなる?

死亡保険金を相続財産とみなさないなら、たくさんの死亡保険金を家族に遺せるようにしたい、と感じる方も多いでしょう。では、相続税はどのような扱いになるのでしょうか。死亡保険金は相続財産には含まないものの、相続税は課税されることになっています。(相続税法第3条1項1号)

ただし、非課税枠を活用すれば、相続税がかかりません。非課税枠については後述します。

■受取人指定には注意が必要

一般的な生命保険では、保険金の受取人を指定することが可能です。たとえば、夫の生命保険における死亡保険金の受取人には、妻や子を指定することが多いでしょう。妻や子などを指定していたり、相続人と指定していたりする場合には、死亡保険金は固有財産とみなすため遺産分割協議の中に死亡保険金を含める必要はありません。しかし、受取人指定の欄に被相続人自身(保険契約上は被保険者自身)を指定していたら、被相続人の財産は相続財産となり、遺産分割協議を行う必要があります。

例

①被保険者が夫、死亡保険金の受取人は妻の場合

→妻が全額受領、その他の相続人と協議不要

②被保険者が夫、死亡保険金の受取人も夫の場合

→夫の相続人と、死亡保険金も含めて遺産分割協議が必要

生命保険は遺される家族に財産を残すための有効な手段の1つですが、誰に財産を残したいのか慎重に考えた上で、受取人指定を行う必要があります。

死亡保険金を内縁の方に遺すことはできる?

相続財産は相続人が受け取るため、相続人ではない内縁関係の方は相続財産を受領できません。内縁関係は民法上、「法定相続人」ではないためです。遺産分割協議に参加することも、遺留分を受け取ることもできません。では、生命保険の死亡保険金は、内縁の方に遺すことはできるでしょうか。

死亡保険金は先に触れたように、「受取人固有の財産」となるため、受取人指定に内縁の方を指定すれば、その他の相続人と争うことなく、死亡保険金を受け取れます。長年連れ添っている大切な内縁の方に、思いを遺したい、と感じたら相続対策の1つとして生命保険を活用することもおすすめです。ただし、相続税の対象については注意が必要です。次の章で解説します。

死亡保険金は相続税の対象!相続対策活用前に知っておきたい3つのこと

死亡保険金は相続財産に含まないため、相続対策に有効です。しかし、相続税の対象にはなるため、知っておきたいポイントもあります。そこで、この章では相続対策に生命保険を活用する前に、知っておきたい3つのポイントを紹介します。

1.生命保険には非課税枠がある!

生命保険は相続税の対象ですが、非課税枠も用意されています。非課税枠は、以下のとおりです。

【500万円×法定相続人=非課税枠】

たとえば、夫の生命保険の受取人指定が相続人であり、妻と子の2名で相続する場合、500万×2のため1,000万円まで非課税となります。非課税枠の存在により、現金や預貯金で相続財産を残すよりも節税できる可能性が高いでしょう。

■内縁の方には非課税枠が無い

内縁の方に財産を残す方法として有効な生命保険ですが、内縁の方は法定相続人ではないため、非課税枠は適用されません。

■相続放棄をすると非課税枠はどうなるの?

死亡保険金は相続財産に含まないため、相続放棄をしても保険金を受領できることは、大きな魅力と言えるでしょう。しかし、相続放棄後に死亡保険金に対する非課税枠は適用されません。ただし、非課税枠に含む法定相続人の人数にはカウントされます。

2.納税資金に活用できる!

相続税対策としては、少しでも相続税を事前に減らしたいと考える方も多いでしょう。特に不動産を多く所有している場合、相続時に高額の相続税が発生するおそれがあります。不動産をなるべく残すために、納税資金を用意しておきたいと検討する人も少なくありません。死亡保険金は相続税の対象にはなっても非課税枠もあるため、相続税の納税資金にも活用できます。急いで不動産を生前に売却する前に、生命保険の活用も検討しましょう。

3.代償金への資金にも役立つ!

不動産が相続財産に多く含まれる場合、複数の相続人の間で相続財産を分けようとすると、トラブルになることがあります。しかし、不動産を複数の相続人で共有状態にて登記すると、売却したくても全員の同意が得られにくかったり、売却を模索している間に相続が再び発生してしまったりするリスクがあります。

しかし特定の方が不動産を現物で取得し、その他の相続人に「代償金」を支払うことで、住まいや事業用の物件などを売却して相続人に現金を分配する、あるいは共有状態にしなくても守ることが可能です。生命保険の死亡保険金は、この「代償金」の資金源にも活用できます。

受取内容によって発生する税金が異なる?

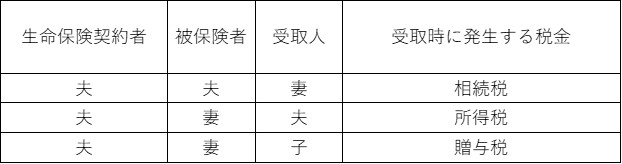

生命保険は上記で解説のとおり、受取人指定をすることで渡したい方へ大切なお金を遺すことができます。しかし、受取内容によっては、発生する税金が異なってくることも、相続対策に乗り出す前に知っておきましょう。具体的には以下のとおりです。

相続税の発生は、契約者=被保険者のケース

生命保険は契約者と被保険者は同一で無くても契約できます。相続税が発生するのは、生命保険の契約者と被保険者が同一のケースです。夫が妻や子を被保険者とし、保険金の受取人は契約者である自身にしておくような場合は、相続税ではなく所得税がかかります。

なお、所得税の場合は死亡保険金の受取方法によっても税金の種類が変わります。まとめて一括で受け取る一時金方式なら一時所得、年金方式で分割にて受け取る場合は雑所得です。このように、生命保険を活用する場合は受取時の税金の視点からも慎重に契約内容を決める必要があります。まずは専門家のアドバイスを受けながら、保険内容を決めることがおすすめです。

まとめ

今回の記事では、相続対策として広く知られている「生命保険」について、注意点も踏まえながら詳しく解説を行いました。生命保険は保険会社の求める要件さえクリアしていれば、いつでも加入ができますが、相続対策として活用を検討している場合には、保険内容について保障内容だけではなく、契約者・被保険者・受取人についても慎重に内容を決める必要があります。

生命保険の活用をご検討されている場合には、加入前に、生命保険はもちろんのこと相続税や不動産知識などにも精通する相続の専門家にご相談いただくことがおすすめです。ぜひこの機会に、一般社団法人さいたま幸せ相続相談センターへ、お気軽にご相談ください。

参考:“No.4114 相続税の課税対象になる死亡保険金”国税庁ウェブサイト(参照:2023.11.15)

執筆:岩田いく実

監修:税理士法人トゥモローズ 髙畑 光伸 税理士