前回のコラムでは、相続対象になる財産に、自由に売却することが難しい非上場会社の株式が含まれることで、相続財産の総額が膨らむケースがあることをご説明しました。

中小企業が安定した経営を進めていくうえでは、株式を経営者に集約し、分散を防ぐことが重要です。相続人への公平な財産分配を行おうとした結果、株式が分散してしまうことで生じるトラブルは避けたいものです。

株式が分散したことで生じうる具体的なトラブルには、会社の重要な事項を決定しようとした際に、株主同士の意見が合致せず決めることが出来ないというケースや、株主だからという理由で細かな会社経営に口出しをしてきて、経営そのものに支障をきたすといったケースが考えられます。

こうしたトラブルを防止するため活用を検討したい制度が、中小企業経営承継円滑化法における民法の遺留分に関する特例です。

本特例においては、「除外合意」という制度が設けられています。

「除外合意」

相続人全員の合意によって会社株式を遺留分の対象から除外しておくことで、将来相続が発生した後の遺留分減殺請求による自社株式の分散を防ぐもの

遺留分とは法律で最低限保障されている相続人の取り分であり、法定相続分の半分となります。他の相続人が多額の財産を相続し、自分の取得分が遺留分よりも少なくなった場合には、遺留分侵害額に相当する金額の支払いを請求することができます。

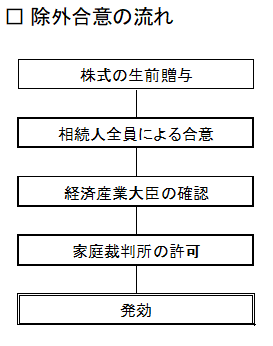

除外合意が発効するまでには表の通り、相続人全員による合意の後、(1)経済産業大臣の確認と、(2)家庭裁判所の許可が必要となります。

具体的な手続きに関しては、様々な指定書類の作成や添付が必要となる他、各機関への申請までの期間に関しても細かな定めがあります。

適用要件として、一定年数以上の継続企業であることや、先代経営者からの贈与等により株式を取得し、議決権の過半数を保有していること等が定められています。

そもそも株式を後継者へ生前に贈与しておくことが本特例適用の前提となるため、予め将来の事業承継を視野に入れた計画的な準備が欠かせません。

また、会社の株式以外に、不動産を保有していたりする場合、相続に際しての分割協議は複雑なものになりやすく、相続人がお互いに権利を主張して対立してしまうといったケースも見受けられます。

相続と事業承継は密接な関係にあり、計画的で円滑な手続きを進めるためにも、企業の経営にも明るく、税務や法務、不動産等の専門家ネットワークを持ち、実績豊富な承継支援者へ相談することは、円満な解決に向けた有効な一手となり得ます。

参考出展元)

・中小企業庁ホームページ 経営承継円滑化法による支援

https://www.chusho.meti.go.jp/zaimu/shoukei/shoukei_enkatsu.htm

■こちらの記事もおすすめです

相続時の会社株式の扱いについて(第1回)【事業承継コラム】