近年耳にする機会が増えている「家族信託」は、そもそもどんなしくみなのかご存じでしょうか。

家族信託とは、ひと言でまとめると「家族で大切な財産を守るしくみ」です。

高齢化社会を突き進む日本において、家族の財産をどのように守り、遺していくのか、関心を深めている方は多くなっており、家族信託についても活用を希望する方が増加しています。

そこで、この記事では家族信託のしくみや、活用がおすすめされるケースを3つに分けて紹介します。ぜひご一読ください。

家族信託とはどんなしくみ?

家族信託とは、家族による財産管理の方法の1つです。日本は高齢化社会を迎えており、令和元年においては65歳以上の人口は総人口に占める割合の28.4%となっています。この数字は昭和25年では総人口の5%、平成6年には14%だったことを踏まえると、驚くべき数字と言っても良いでしょう。

高齢者になると、認知症などの病気を患いやすくなり、資産管理についても頭を悩ませがちです。そこで、資産を有する方が、財産管理を家族に託し、管理や処分を依頼できる家族信託に注目が集まっています。資産を第三者に任せるのではなく、長年の信頼関係がある家族に任せるため、安心感があり高額な報酬もいらないという、大きなメリットがあります。

出典:” 令和2年版高齢社会白書(概要版) 第1節 高齢化の状況” 内閣府ウェブサイト

(参照2023.7.25)

家族信託と成年後見制度との違い

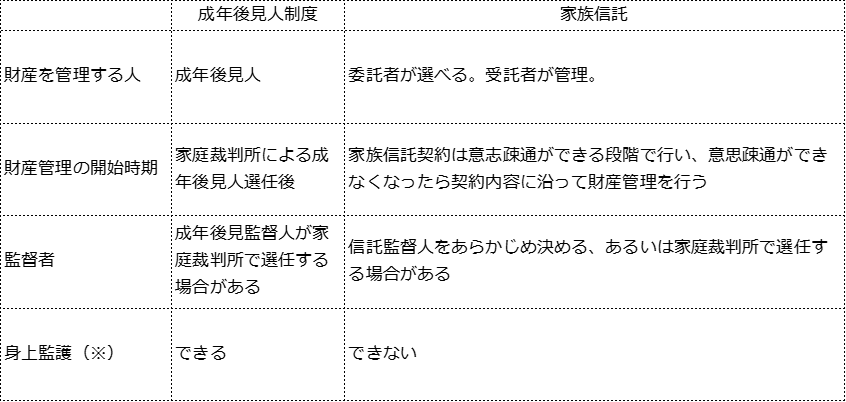

高齢者の方々が患いやすい認知症などの症状は、進行すると資産管理などの判断が難しくなってしまいます。判断が難しい状態となると、ご自身が大切に管理してきた預貯金や不動産などの管理が難しくなってしまったり、介護サービスや施設の入居に関する手続きも困難になってしまったりと、不利益な状態になります。そこで、用意されている制度が「成年後見制度」です。成年後見制度は認知症や精神障がいなどにより、判断能力が十分ではないと判断される場合に、後見人を選ぶことにより資産管理などをサポートするしくみです。では、成年後見制度と家族信託の違いはどのようなものでしょうか。

1.家族信託

判断能力が低下することを見据えて、財産を家族に託すことができる。信託する内容については柔軟に決められ、信託契約に財産所有者の意志を反映させられる。

2.成年後見制度

判断能力が低下している方をサポートする。裁判所によって後見人が選任されるため、家族以外の専門家(弁護士や司法書士など)が選ばれることもある。成年後見人の選任が決定した時点で効力が発揮され、居住用不動産の処分などは裁判所の許可が必要。

(※)身上監護とは、介護施設や医療施設への入居などに関する契約行為を指す。

■家族信託なら、財産を託す人の思いが遺せる

家族信託は、意思の疎通ができる段階で信託契約を結びます。つまり、財産を託す人の思いが、しっかりと遺せるしくみです。また、成年後見制度とは異なり、信託したい内容は柔軟に決められます。資産運用、相続税対策も実施できます。資産を生かす、伸ばすという視点で見ると、成年後見制度ではなく、家族信託を選ぶ必要があります。

家族信託は、以下に挙げる方々で運営を行います。

・委託者 財産を所有している方

・受託者 委託者から委託された財産を管理・運用などを行う方

・受益者 信託された財産から発生した利益(例・不動産賃貸の利益など)を受け取る方

受益者は委託者であるケースが多いですが、将来生まれる孫や会社を指定することもできます。また、運営に不安がある場合は信託監督人などを決めることも可能です。

家族信託はこんな時におすすめ!活用した方が良いケース3選

家族信託はどのような時におすすめされるものでしょうか。ここからは本題である、活用がおすすめできるケースについて、3つの視点から詳しく解説します。

1.認知症の対策を行っておきたい方

公益財団法人生命保険文化センターの記事によると、65歳以上の5.4人に1人が認知症患者と紹介されています。非常に多くの方が認知症を発症しており、ご家族がケアにあたっていることが推測されます。この記事を読まれている方の中にも、認知症を患ったご親族のケアを経験されている方もいらっしゃるでしょう

認知症は脳の疾患であり、判断能力が低下することから、預貯金を使い込んでしまったり、意図しない高額の契約を結んでしまったりと、財産を損なってしまう可能性があります。

将来の介護費用や入通院に関する費用を家族に託すためにも、今ある財産は家族信託契約にし、対策を始めることがおすすめです。

出典:“認知症患者はどれくらい?” 公益財団法人生命保険文化センターウェブサイト

(参照2023.7.25)

2.共有状態の不動産があり、今後リスクの上昇が予想される方

マンションなどの収益がある不動産をお持ちの方の場合、1つの建物や土地を複数名の家族で共有している方も多いでしょう。たとえば、兄弟で1つのマンションを運営している場合、その土地と建物をそれぞれ2分の1ずつの持ち分としているようなケースです。

このようなケースでは、不動産の売却などを実行しようとしても、共有者が全員同意しなければ手続きを前に進めることができません。共有者が高齢化している場合、認知症などの病気も予想されるため、管理の権限を1名に家族信託の契約を使って集約させることがおすすめです。この方法なら、共有分を買い取る費用も要りません。不動産売却も予定されているなら、売り時を逃すリスクも避けられます。もちろん、家族信託後も家賃収益などは変わらず共有者全員に分配できます。

共有者が亡くなった後の相続にも備えて、受益者を指定しておくなどの方法で家族信託の契約を慎重に定めることも可能です。

3.生前贈与などの相続対策を続けてほしいケース

成年後見制度は財産の保全や身上監護を目的としているため、相続税対策を行うことができません。しかし、家族信託なら、相続税対策を継続できます。

たとえば、子や孫に対して、生前贈与を頑張っている方にとって、判断能力が低下する事態は避けたいところでしょう。しかし、病は贈与者の気持ちを汲んでくれるものではありません。そこで、あらかじめ家族信託を契約し、贈与の継続を受託者に任せることがおすすめです。たとえば、孫に贈与を進めたい祖父は、子に受託者を依頼し、受益者は孫に設定することができます。この方法なら、家族が円満に協力しながら贈与を進められます。

このように、家族信託は未来に予想される、さまざまなトラブルに備えられるしくみです。特に成年後見制度ではできない相続税対策は、財産の承継を目指すご家庭にとって大きなメリットをもたらすでしょう。

家族信託の注意点とは

家族信託は優れているしくみですが、知っておきたい注意点もあります。まず、成年後見人制度とは異なり、身上監護については網羅できません。認知症を想定して家族信託を契約する場合でも、「できないことがある」と知っておく必要があります。ご自身の判断能力が低下し、介護サービスなどの契約を結ぶ場合には、成年後見制度の活用が必要となるケースもあります。

また、家族信託は受託者・委託者・受益者の3者間でのみ成立しそうに見えますが、将来の相続まで見据えると、相続トラブルにつながらないように信託契約を設計する必要があります。契約内容によっては発生する税金についても知識を得ておく必要があります。

まとめ

この記事では、家族信託を活用した方が良いケースを3つ、ピックアップしながら、成年後見制度との違いや活用時の注意点にも触れました。

家族信託は近年注目が高まっていますが、正しく、そしてトラブルなく活用するためには、専門家へ相談しながら進めることがおすすめです。

家族信託に関する疑問や、相続対策に関するご相談などは、お気軽に一般社団法人さいたま幸せ相続相談センターにお寄せください。

執筆:岩田いく実

監修:おがわ司法書士事務所 小川直孝 司法書士